相続は被相続人の死亡と同時にスタートしますが、相続人は必ずしも相続しなければならないというわけではありません。もし被相続人が借金ばかり残していたような場合には相続人はたまったものではありません。

そこで民法は、相続人にいったん発生した相続の効果を承認するか放棄するかの自由を認めることにしています。

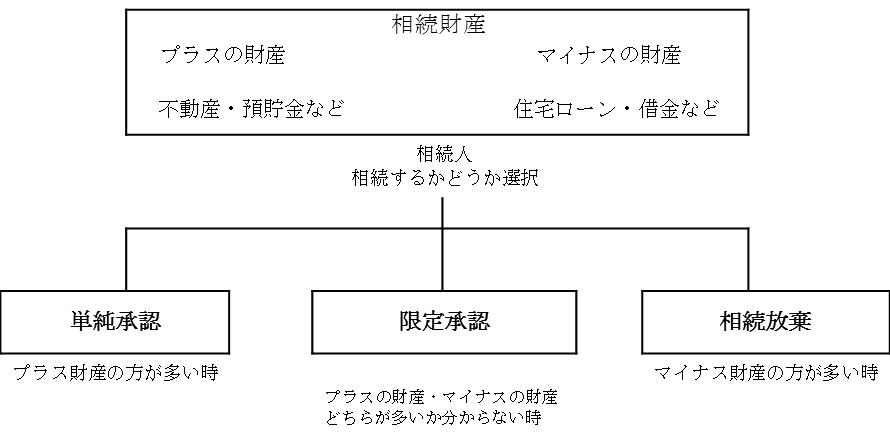

相続の種類には以下の3つがありますが、今回は「限定承認」について詳しく説明したいと思います。

①相続放棄 … プラスの財産もマイナスの財産も一切引き継がない。

②限定承認 … プラスの財産の範囲内でマイナスの財産を引き継ぐ。

③単純承認 … プラスの財産もマイナスの財産も全て引き継ぐ。

限定承認とは(民法922条)

相続財産の調査をしたけれど、財産が多いのか負債が多いのかよく分からない場合などに有効な手段です。限定承認をすると、相続財産と負債の精算が行われ、相続財産が残ればそれを相続人全員で分割します。例えば、不動産と3000万円の負債がある場合、限定承認をすれば不動産の金額の範囲内でのみ負債も支払えば良いので、もし不動産が2500万円でしか売却できなかったとしても、残りの500万円については返済する必要がありません。このように、プラスの財産の範囲内で負債を引き継ぐので、もし負債が多く残ったとしても、その負債を相続人が相続することはありません。被相続人が死亡して3ヵ月以内に手続きをすることで限定承認が成立します。

限定承認の注意事項

①相続の開始があったことを知った時から3ヵ月の熟慮期間内に、家庭裁判所に申し立てをしなければなりません(民法915条1項、民法924条)。この熟慮期間が経過した場合には、単純承認したことになります。

※しかし例外として、全く交流がなかった父親が亡くなり、亡くなったことは知っていたけれど相続放棄せず3ヵ月以上が経過して、ある日突然金融機関等から「あなたのお父さんの借金を払って下さい」という通知が届いたような場合であれば、借金の存在を全く知らなかったことに正当な理由があるとして、家庭裁判所へ申し出ることにより、期間の延長をしてもらうことが可能な場合があります。

②相続人が複数存在する場合には、相続人全員が限定承認しなければなりません(民法923条)。つまり、一人でも単純承認を選択した場合は、限定承認はできないということです。

③相続財産の中に、被相続人が取得した時よりも値上がりしている(=含み益がある)ものがある場合、相続時に時価で被相続人から相続人に対して譲渡があったものとみなされます。その結果、「被相続人名義」で譲渡所得税が発生し、その納付義務が相続人に承継されてしまいます。現実に売却していなくとも、売却した場合と同じく譲渡所得税が発生してしまいます。

(例)ある相続不動産について

被相続人の取得時価格 … 1000万円

相続時の時価 … 2000万円(含み益1000万円)

A 単純相続の場合

相続しただけでは、含み益に対して譲渡取得税が課税されることはありませんが、実際に売却した際には譲渡所得税がかかります。

B 限定承認の場合

実際に売却しなくても、2000万円(時価)で売れたものとして、含み益1000万円に対する譲渡所得税(=みなし譲渡所得税)が被相続人名義で発生します。相続人はこの譲渡所得税について、被相続人の準確定申告を行った上で納付しなければなりません。

なお、この譲渡所得税も亡くなった人のマイナスの財産なので、他のマイナスの財産と合わせて、相続財産の範囲内でのみの納税となり、相続人の財産で持ち出して納税することはありません。

また、通常自宅を売却する場合には3000万円特別控除など居住用の特例制度を適用することができますが、限定承認によるみなし譲渡については親族間への譲渡と判断されるため、3000万円特別控除など居住用の特例制度の適用を受けることができません。

さいごに

限定承認は、プラスの財産が多いのかマイナスの財産が多いのか不明な場合に有効な手段ですが、実際にはほとんど利用されていないのが現状です。

その理由としては、手続きの複雑さや相続人全員の総意が必要であること、税法上の問題が挙げられます。はじめからマイナスの財産しか残っていなければ、相続放棄することが得策ですし、明らかにプラスの財産が多ければ単純承認してマイナスの財産を引き継ぐことも考えられます。また、家業を継いでいくような場合に、相続財産の範囲内であれば債務を引き継いでも良いというような場合は、限定承認が有効な手段です。

しかし限定承認は、さまざまな角度から検討する必要があり、ケースに応じて手続きも異なってくるので、相続の専門家に相談されることをお勧め致します。