お世話になります。税理士の山方です。

2020年4月より施行される「配偶者居住権」について主に税務面からお話します。

結論から先に申しますと、相続税の節税に使える可能性も高いですが、現状において取扱いが不明な部分があるため、国税庁の発表待ちです。2020年4月以後の相続について適用されるため、それまでには何らかの通達が発表されるものと思います。

配偶者居住権とは

配偶者居住権とは、相続により配偶者が自宅を相続しなかった場合でも、配偶者居住権を設定することにより、原則として配偶者本人が死亡するまで自宅に無償で住み続けることができる権利のことです。言い換えると、自宅不動産(土地・建物)の権利を「居住権」と「所有権」の二つに分けて、配偶者は「居住権」を相続することになり、他の相続人(例えば子)が「所有権」を相続することになります。一つの不動産を二つの権利に分けるわけですから、「共有取得」とも似ていますが、下記の点で異なります。

①被相続人と同居していた配偶者のみ設定できる権利であること

②第三者に譲渡できない権利であること

③家賃を他の所有権者に払わなくていいこと

④配偶者の死亡により消滅する権利であること

このように、いわゆる共有不動産とはその内容が異なりますが、権利であることは変わりないため、相続税法上も配偶者居住権を相続財産として評価し相続税の対象とすることになります。

配偶者居住権の活用(民法上)

配偶者居住権が創設された理由は、残された配偶者の終の棲家の確保を目的としたものです。通常の相続であれば自宅を配偶者が相続することで、配偶者の居住は確保されるため特に問題は生じません。しかし配偶者と他の相続人が不仲である場合や、相続財産が自宅不動産くらいしかないケースでは、相続発生により配偶者が最悪の場合自宅を追い出されるケースも散見されました。

このようなケースにおいて配偶者が遺産分割協議により「配偶者居住権」を設定すれば、相続権の範囲内で自らの居所を確保しやすくなるものと考えられます。

配偶者居住権の評価方法

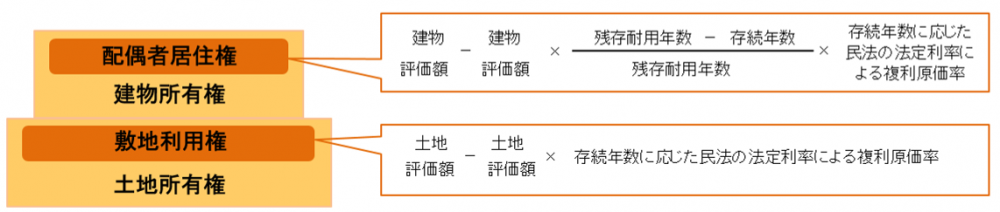

配偶者居住権の創設に伴い、国税庁も相続税計算時における配偶者居住権の評価方法について発表しました。配偶者居住権は厳密には「建物に居住する権利」と「敷地を利用する権利」に分かれます。

評価方法は下図のとおりです。

意外に複雑で、見てもピンときませんよね。

評価のポイントは、相続発生時における配偶者の年齢です。言い換えると配偶者が平均的に考えてあと何年生きるかがポイントになります。余命が長ければ長いほど、配偶者居住権の評価額は高くなります。

土地部分について例示します。(建物は割愛させていただきます。)

例)

相続人 : 母乙(74歳、存続年数15年)、子A 計二人

土地評価額 : 5,000万円

複利原価率(15年):0.642

母乙が相続する権利

1,790万円〔敷地利用権〕=5,000万円〔土地評価額〕-5,000万円×0.642

子Aが相続する権利

3,210万円(土地所有権)=5,000万円-1,790万円(敷地利用権)

以上のように、5,000万円の土地を母乙と子Aで権利ごとに相続することになります。

そして、相続発生時の母親の年齢が高齢になるほど母乙の取得財産額は減少し、逆に子Aの取得財産額は増加します。

配偶者居住権のその他のポイント(節税対策?)

実は配偶者居住権を活用した場合に、相続税の節税につながる可能性があります。節税の可能性があるのは、配偶者居住権を取得した母親が死亡した場合に発生する相続税についてです。

上記の例で考えると、父親の死亡時に1,790万円の権利を母親は相続していますが、母親が死亡したときには、この権利は消滅することになります。つまり子Aにしてみれば土地について母親から権利を相続するわけでありません。相続税の考え方から行くと相続財産がないのであれば、そこに係る相続税も発生しないことになります。

しかし、一方で子Aは土地について母親の死亡により自分の土地の権利が増加したとも考えられます。税務的には相続発生により経済的利益を得たと考えることもできます。こう考えると、やはり相続税が発生するという見方も予見されます。

このケースの取り扱いについては、いずれ国税庁から何らかの発表があるのではと予想しています。

まとめ

配偶者居住権は、もともと相続発生により居住が困難になることが予想される配偶者の生活保護を目的に創設された民法の規定です。見方によってはイレギュラーな不動産の共有状態なため、安易な利用は将来のいさかいの原因にもなりかねません。

運用に関しては、税務的な動向も注視しつつ慎重な判断が求められるものと考えます。