皆様こんにちは。

税理士法人アーリークロスの小山です。

今回は近年上昇傾向にある「おひとりさま」の相続の際のレガシーギフトについて解説していきたいと思います。

1.はじめに

相続人のいない人が財産の使い道を示さずに死亡すると財産はどこに行くのか…。答えは国です。遺産の国庫納付は2016年度に約440億円となり、10年間で2倍に膨らんでいます。これには、少子高齢化や未婚率の上昇が背景にあります。そんな行き場のない財産の「行き先」を決める仕組みのひとつに遺贈があります。

今年7月に88歳で亡くなった女性の遺産約1億7千万円が遺言に従って「明美ちゃん基金」に寄付されました。この基金には平成14年に亡くなった男性が約3億2800万円を遺贈した過去もあります。核家族化が進み、おひとりさまで亡くなられる人が増えている中、こうしたケースも増えてくるでしょう。

2.遺贈寄付(レガシーギフト)とは

今日の日本では、年間約50兆円の規模で相続が発生しており、その多くは亡くなられた方から配偶者や子ども、兄弟姉妹といった親戚などに財産が継承されています。一方、遺贈寄付によって学校や橋を建築するといった公共への寄付への関心が高まりつつあります。この背景には、近年の相続・遺言や終活への関心の高まりに加えて、社会貢献意識自体も高まっており、また、相続人の不在による行き場のない財産が生まれるといったこともあると考えられます。寄付白書の調査によれば、遺贈寄付に関心のある人は40歳以上の男女の約21%あるとされており、シニアの寄付意識は高いといえます。

3.遺贈寄付の利点と注意点

遺贈先に制約はなく、自分が学んだ母校、長年勤めた企業・研究所、自分の考えに近いNPO法人等など、当事者である本人の意向が反映されます。

また、遺贈には「包括遺贈」と「特定遺贈」があります。「包括遺贈」は特定の割合の遺産を遺贈するもので、「特定遺贈」は遺産の中の一部を指定して遺贈するものです。相続人のいない「おひとりさま」の場合「包括遺贈」を選びがちですが、遺産の中に不動産が含まれていると寄付先に受取拒否をされることがあります。また、遺産には借金といった負の遺産も含まれますので、寄付先に負債を押し付けることのないように注意しましょう。

4.遺贈寄付の課税関係

①相続税

寄付先が個人の場合には原則としてその個人に対し相続税が課税されます。ただし、その個人が社会福祉事業、学校運営事業、その他公益事業の事業者であり、寄付を取得した日から2年以内に公益事業に使っていた場合には相続税は非課税となります。(相法12①三)

寄付先が法人の場合は原則として相続税の課税はありません。ただし、一定の公益法人以外には法人税がかかります。(法法22②)

②譲渡所得税

寄付先が個人の場合は原則として譲渡所得税はかかりません。これに対し、寄付先が法人の場合は譲渡所得税が課税されるケースがあります。それは、寄付した財産が不動産や株式等の場合です。また、こちらも寄付先が国、地方公共団体、一定の公益法人等の場合は非課税となる条件があります。(措法40)

ⅰ遺贈寄付を教育または科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与すること

ⅱ遺贈寄付があった日から2年を経過する日までにその公益法人等の公益目的事業の用に直接供するか又は供する見込であること

ⅲ遺贈寄付が被相続人の親族等の相続税や贈与税の負担を不当に減少させる結果とならないこと

③贈与税

同族会社へ遺贈した場合は、受贈益が発生し、株式価値増加に伴う贈与税が発生する場合もあります。(相法9、相基通9-2)

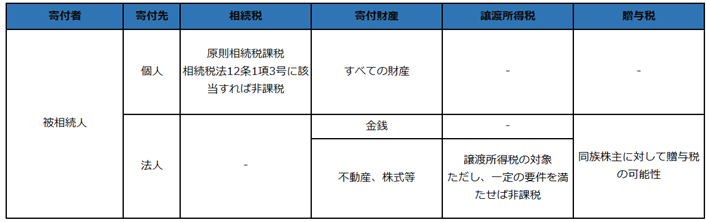

…ややこしいので表にします。

5.まとめ

お子様のいない方の遺産は両親→兄弟姉妹→甥・姪(兄弟姉妹の代襲相続人)の順番で相続されます。親交があれば問題はありませんが、不仲だったり面識がない場合は自分の意に反した「不本意な相続」になります。また、相続人が誰もいない時の財産は国庫に帰属し、国のものになります。行き先のない財産、煩わしい相続トラブル等の回避のため遺贈寄付を考える方が増えてくると思われます。今後はその“受け皿”が、より求められてくるのではないでしょうか。