1.概要

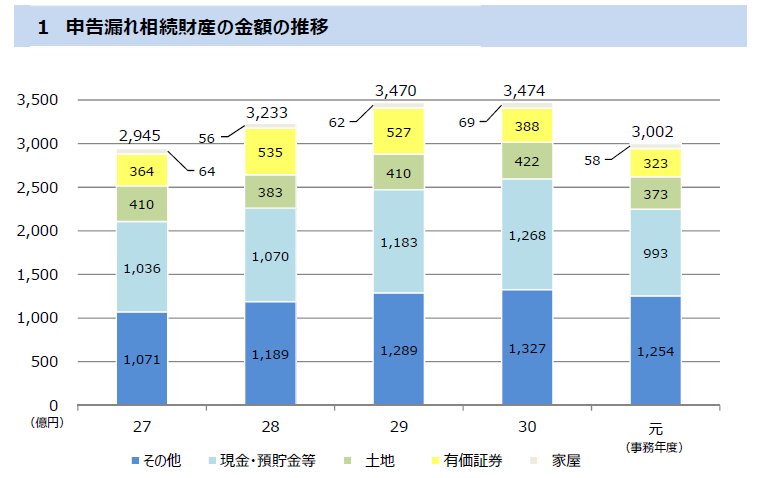

過去に税務調査を受けた方は通帳を税務署に見せてもいないのに、まるで通帳を見たかのような指摘をされたことはないでしょうか。実際にこのようなケースでは税務否認を受けるケースが多く、税務調査においても下記参考データの通り、「現金・預貯金」が申告漏れと指摘される金額が一番多い統計結果となっています。

【申告漏れ財産の金額の推移】

出典:国税庁「相続税の税務調査の状況(令和元年事務年度)」

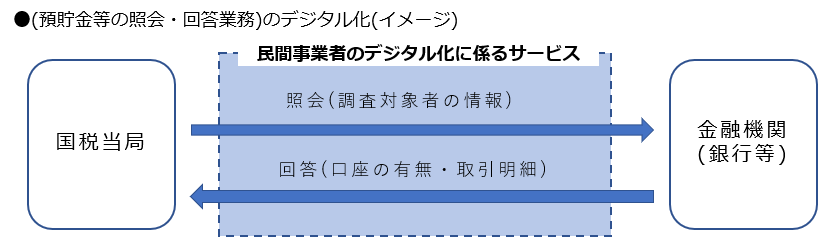

これは、なぜなら、税務調査の際やその事前準備に、金額が大きくかつ、用途不明な生前の出金や名義預金の調査の為、税務署と金融機関との間で「預貯金等の照会・回答業務」が行われているからです。

そのため、冒頭で触れたようなケースでも、当然のように、事前に税務署が金融機関に不明出金等の調査をしています。

そして、国税庁は、2021年10月より金融機関等と連携して、「預貯金等の照会・回答業務」のデジタル化を全国展開する予定です。

2.預貯金等の照会・回答業務とは

現在、預貯金等の照会・回答業務は、全て紙ベースの人手作業で行われています。そのため、金融機関側では、照会文書に基づく契約者の特定のほか、回答書類の作成・発送などといった業務負担が生じています。そして、国税当局側でも、照会文書の作成・発送や回答書類の開封・保管等の事務に時間を要しています。そのため、人員不足の中、このコロナ禍も相まって、効率的な税務調査を検討した結果、今回のデジタル化という流れになったのではないかと思われます。

内閣官房の集計によると、年間の照会件数は約6,000万件にも達しており、このうち国税関係が約600万件(うち、銀行証券口座が約500万件、生命保険が約100万件)となっています。これは、全体の10%を占めており、国の行政機関として最多の件数です(参考:「金融機関×行政機関のデジタル化に向けた取組の方向性のとりまとめ」内閣官房IT総合戦略室)。

このため、国税当局は、デジタル化に向けて2020年10月から12月にかけ一部エリアで実証実験を行いました。その結果、書面照会に比べてデジタル化したほうが回答を得られるまでの日数が短縮されたこと、書面で受け取った情報のデータ入力作業が無くなったことなどの効果がみられたため、2021年10月より、全国でオンライン照会が展開されることとしたのです。

3.生命保険について

預金の次に照会が多い生命保険についても少し触れたいと思います。

よくある申告漏れ財産の1つとして「生命保険契約に関する権利」があります。これは、契約者と被保険者が異なる保険で、例えば、契約者(=保険料支払者)は夫で被保険者が妻の場合、夫に相続が発生しても被保険者は妻なので生命保険金は下りません。

そのため、気付きづらいのですが、保険契約から相続発生までの保険料が保険会社に貯まっている、つまり、保険解約したとしたら返戻金が一定額発生するため、当該解約返戻金相当額が申告漏れとなっていることがよくあります。

しかしながら、少し前までは国税当局にとっても保険事由が発生していないため把握が難しいものでしたが、その後の税制改正により、平成30年1月1日以後に生命保険契約に関して死亡による契約者変更が生じた場合には,その保険会社は税務署に対し,「保険契約者等の異動に関する調書」を提出しなければならないこととなった結果、国税当局の把握力は各段に向上しました。

今では相続税申告の際に「生命保険契約に関する権利」は、しっかり確認しないと税務否認を受ける可能性がぐっと高まりましたので、契約者と被保険者が異なる保険に加入されている方は注意しましょう。

4.まとめ

相続税申告では、通常、過年度の資金移動は確認をすると思いますが、古い通帳は既に処分していることも多く、また、昨今はネットバンキングの利用やネット銀行の増加によりそもそも通帳レスの口座も増加しています。

そのため、相続人や税理士は過年度の資金移動を確認することができませんが、国税当局は、「預貯金等の照会・回答業務」を活用することで、過年度の資金移動を確認することができるため、税理士側と国税当局側で情報の格差が生じます。

そして、このデジタル化が進むことで、これまでは税務調査があまりされてこなかった相続財産の総額が小さい案件でも、国税当局が効率的に過去の口座を確認し不明事項があれば税務調査に至る可能性も増加するかもしれません。

情報の格差の結果、税務調査で否認を受けないためにも、相続税申告の際は手間を惜しまずに過年度の取引明細を取得してしっかり確認を行いましょう。また、生前のうちから通帳は古くなっても処分せずに残しておく、多額の出金については都度メモを残しておくなど、余念のない準備が必要といえるでしょう。