はじめに(今回、内容は難しいです!タイトルだけでも抑えてください。)

今回は「相続」からは少し逸れて、「株式投資」について触れます。

「今後の自己防衛のためにも最低限の証券税制を概要だけでも知っておこう!」というお話です。

1.「特定口座(源泉あり)」で「住民税申告不要制度」をフル活用が節税の肝!

株式運用による利益は大きく分けて次の二つです。

①配当金(証券投資信託の分配金ふくむ)による利益

②株式の売買による利益

それぞれ利益が出た場合は、原則として自分で利益と税金を計算し、確定申告により納付することになります。

しかし「特定口座(源泉あり)」で運用すると1年間の利益の集計及び税額計算、納税を全て証券会社が代行してくれます。この場合、口座に入金される額は税金(所得税:15.315%・住民税5%)を予め源泉徴収した金額が振り込まれます。この課税方式を「源泉分離課税」と言います。

納税まで終了しているため、本人は特定口座内の利益に関しては、確定申告をしてもしなくてもよいことになります。これを「申告不要制度」と言います。

この、申告してもしなくてもいいというところがポイントです。つまり、源泉徴収で税額を確定させるか、申告を選択して税額を再計算するか選択可能という事です。そして実は、この申告の有無の選択により税金等(社会保険料含む。)の負担が変動します。

申告を選択した場合、配当所得についてはさらに「申告総合課税」と「申告分離課税」のいずれか選択することになります。「申告総合課税」では本人の所得に応じ税率が変動します。「申告分離課税」では「源泉分離課税」と税率は同じですが、株式譲渡損がある時は選択すると有利な場合があります。(株式譲渡所得は申告しても「申告分離課税」のみです。)

そして、さらに平成30年に「住民税申告不要制度」が登場しました。

「株式の譲渡益・配当利益」ともに、国税である「所得税」と地方税である「住民税」が発生しています。「住民税申告不要制度」とは、「所得税」のみ申告して「住民税」は申告しない制度です。

(「住民税申告不要制度」については、令和3年分の申告から手続きが非常に簡単になりました。以前は、自治体ごとに対応がまちまちで手続きが煩雑でしたが、今年から申告書にチェックマークを付けるだけと大幅に改善されています。)

まとめると次の5パターンの方法が選択可能です。

Ⅰ.「所得税」:源泉分離課税・「住民税」:源泉分離課税

Ⅱ.「所得税」:申告総合課税・「住民税」:申告総合課税

Ⅲ.「所得税」:申告総合課税・「住民税」:源泉分離課税

Ⅳ.「所得税」:申告分離課税・「住民税」:申告分離課税

Ⅴ.「所得税」:申告分離課税・「住民税」:源泉分離課税

この中から、最も有利な選択をすることが節税の肝になります。

(申告分離課税は、基本的に株式譲渡損がある場合に選択します。)

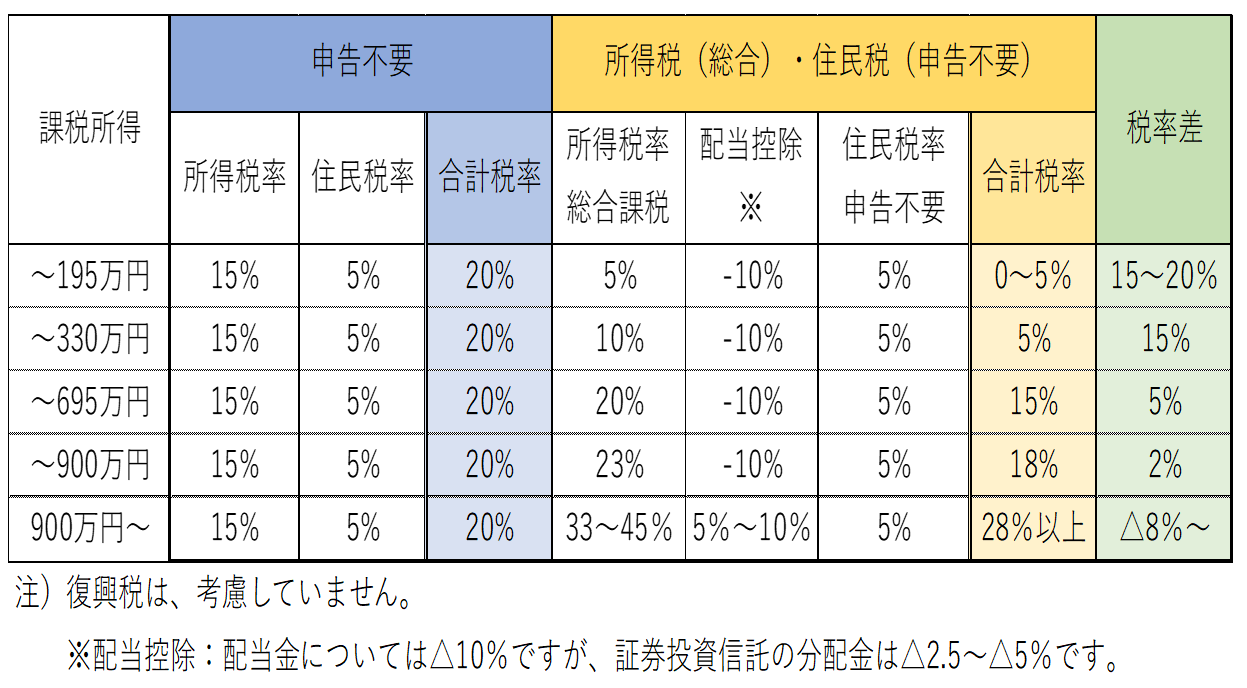

2.配当金税務の有利選択は基本的に次の通り

・課税所得900万円超の人 ⇒ 「所得税」:源泉分離課税・「住民税」:源泉分離課税

・課税所得900万円以下の人⇒ 「所得税」:申告総合課税・「住民税」:源泉分離課税

・株式譲渡損がある場合は特殊ケースですので次項で説明します。

注)証券投資信託の分配金のみの人は900万円を330万円に読み替えてください。

本人が扶養に入っている場合等の例外はあります。必ず専門家にご相談ください。

配当所得に対する各課税方式の税率は次の3パターンです。

そのうえで「所得税」・「住民税」それぞれに申告の有無を選択することになります。

①源泉分離課税 ⇒ 所得税:15.315%、住民税5%

②申告総合課税 ⇒ 所得税:5~45%、住民税10%(配当控除あり※)

※配当控除 ⇒ 所得税:△10%(投信は△5%)、住民税:△2.8%(投信は△1.4%)

③申告分離課税 ⇒ 所得税:15.315%、住民税5%)

申告不要制度を選択した場合は、①源泉分離課税となります。所得900万円超の人は、「所得税」・「住民税」ともに基本的に申告不要が最も有利な選択となります。

(どんな高所得者でも、申告不要制度により税率が20%に抑えられていることが、金持ち優遇税制と言われる一因でもあります。)

申告を選択した場合は、②申告総合課税もしくは③申告分離課税のいずれかを選択することになります。

③申告分離課税は、株式で譲渡損が発生した年などに選択する特殊なパターンです。次項で説明します。

②申告総合課税が節税の決め手です。課税所得が900万円以下の人は「所得税」の申告することで、源泉徴収された所得税が還付されます。

所得が~900万円の人は、所得税率は23%ですが「配当控除△10%」により実際の所得税率は13%(=23%-10%)となり、申告することにより2%所得税率が低くなります。所得の低い人ほど、所得税の申告することで所得税率が低くなり還付額は増加します。

尚、配当控除△10%は基本的に国内株式のみに適用されます。外国株式には適用されません。(外国株式の場合、「外国税額控除」という制度がありますが、今回は割愛します。)また、証券投資信託の分配金については、外貨建資産の運用比率により△5%か△2.5%の控除となります。

「住民税」についても最大△2.8%配当控除はあります。しかし控除を使っても7.2%(=10%-2.8%)となってしまうため、申告せずに5%の源泉税で終了させた方が有利です。そのため「住民税」は申告不要を選択します。

「住民税」については、申告不要とする意味は他にもあります。

国民健康保険料・後期高齢者医療保険料・65歳以上の介護保険料・70歳以上の医療費窓口負担割合は、住民税の所得金額により決定されます。配当所得や株式譲渡益は申告不要を選択した場合は、上記の金額に影響しませんが、申告を選択すると上記に影響します。住民税は基本的に申告不要を選択するのが賢明です。

3.株式譲渡益に対する有利選択は次の通り

株式の(繰越)譲渡損がない場合⇒「所得税」:源泉分離・「住民税」:源泉分離

株式の(繰越)譲渡損がある場合⇒「所得税」:申告分離・「住民税」:比較検討

株式の譲渡損益に対する課税方式は、次の通りです。

そのうえで「所得税」・「住民税」それぞれに申告の有無を選択することになります。

①源泉分離課税 ⇒ 所得税:15.315%、住民税5%

②申告分離課税 ⇒ 所得税:15.315%、住民税5%

(株式譲渡損益に申告総合課税はありません。)

以上のように、所得税・住民税ともに申告してもしなくても基本的に税率は同じです。

株式の譲渡損益について「所得税」を申告した方がいいのは次の2ケースです。

・年間通算で株式譲渡損となる特定口座がある場合

・年間通算ですべての口座が株式譲渡益となっているが、繰越譲渡損失がある場合

一つの証券会社内の特定口座内の株式譲渡損益は、年間で通算され一年分の損益として集計されます。この時、譲渡益であれば申告しなくても問題ありません。しかし譲渡損となった場合は、申告しない限り税金計算上は譲渡損を切捨てることになります。

この場合、申告を選択することで譲渡損を「他の証券会社の譲渡損益又は配当所得」と損益通算することができ、所得税の還付を受けることができます。また譲渡損を当年だけでは控除しきれない場合、繰越損失として3年間繰り越すことができます。この場合は、翌年以降において発生した「譲渡益又は配当所得」を申告することより繰越損失を損益通算して所得税の還付が受けられます。

ここでポイントは、譲渡損は「申告分離課税を選択した配当所得」とも損益通算できるという事です。損益通算すると配当所得そのものを減額させることになります。この場合は、配当所得について前項で説明した「申告総合課税」よりも「申告分離課税」を選択した方が有利な可能性が高くなります。これは、課税所得が900万円超の人にも当てはまります。

所得税については、損失が出たら申告すると考えて基本的に大丈夫です。

「住民税」も計算内容は「所得税」と基本的に同じです。

ここで問題になるのは、国民健康保険等がある場合です。損失を申告することで住民税は安くなりますが、譲渡益も同時に申告するため、住民税の節税額以上に保険料負担額が増えてしまう事があります。これは、ケースバイケースのため実際にシミュレーションをしてどちらが最終的に有利かを判断することになります。

4.最後に 投資はあくまで自己責任でお願いします!

自己責任だからこそ、大いに専門家をご活用ください。情報や考え方を整理したうえで、自分に合った投資方法を見つけることこそ重要です。